サントリーホールデイングの新浪社長が45歳定年制の導入を提言し物議を醸しだしています。

日本人の平均寿命は毎年伸続け、2020年現在で女性は87.7歳、男性は81.6歳、また女性の4人に1人は95歳まで生きる時代になっています。また100歳以上の高齢者は30年前より50倍も増えるなど、100歳迄生きることが当たり前の時代になりつつあります。

人生100年時代に向けて、企業の要請か自主的かは別として早期の退職が現実的かを年齢階層別に退職後に必要となる資金の観点から考えてみます。

総務省の家計調査報告(2019年)の「世帯主の年齢階級別1世帯当たり1か月間の収入と支出」(出所1)及び「二人以上の世帯のうち高齢無職世帯の家計収支」の収入と生活費のデータを使用して、人生100年を過ごすにあたり退職時に必要となる金額を65歳から公的年金を受給することを前提にミュレーションしてみました。

ミュレーションの条件:

1.勤務の継続

① 退職後は全く勤務しない(フルリタイア)

② 退職後は半分の給与で, 厚生年金に加入しながら64歳迄勤務を継続(セミリタイア)

2.生活費

① 退職後も従来の生活費のレベルを維持

② 退職後は基本生活費を10%低減

3.退職時の金融資産の運用

① 保有する金融資金を運用せずに生活費に取崩し

② 保有する金融資産を年率3%で運用しながら生活費に取崩し

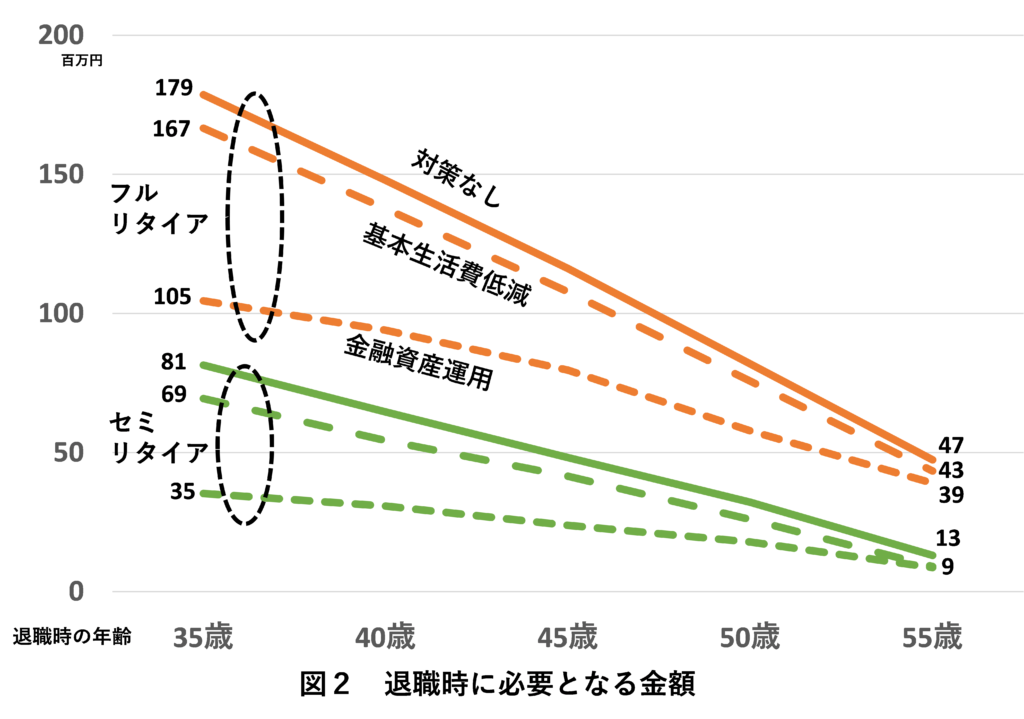

図2は人生100年を過ごすにあたり退職時に必要となる資金を退職時年齢35歳、40歳、45歳、50歳、55歳の場合についてシミュレーションした結果です。35歳でフルリタイアし生活費も削減せずまた金融資産の運用もせずに取り崩していった場合、退職時に必要となる金額は1.8億円にもなります。 退職の形態をセミリタイアとし退職時の金融資産を運用しながら取り崩す場合は退職時に必要な金額は約5分の1の35百万円迄下がる結果となります。

退職時の年齢が高くなるにつれ、厚生年金の加入期間が長くなり受給する年金額も増えるため退職時に必要となる資金も下がることに加え、フルリタイアとセミリタイア間や資産運用の有無・生活費削減の有無による必要資金の差も小さくなります。

55歳退職では、退職時に必要となる資金はフルリタイアの場合で39~47百万円、セミリタイアでは9~13百万円となります。

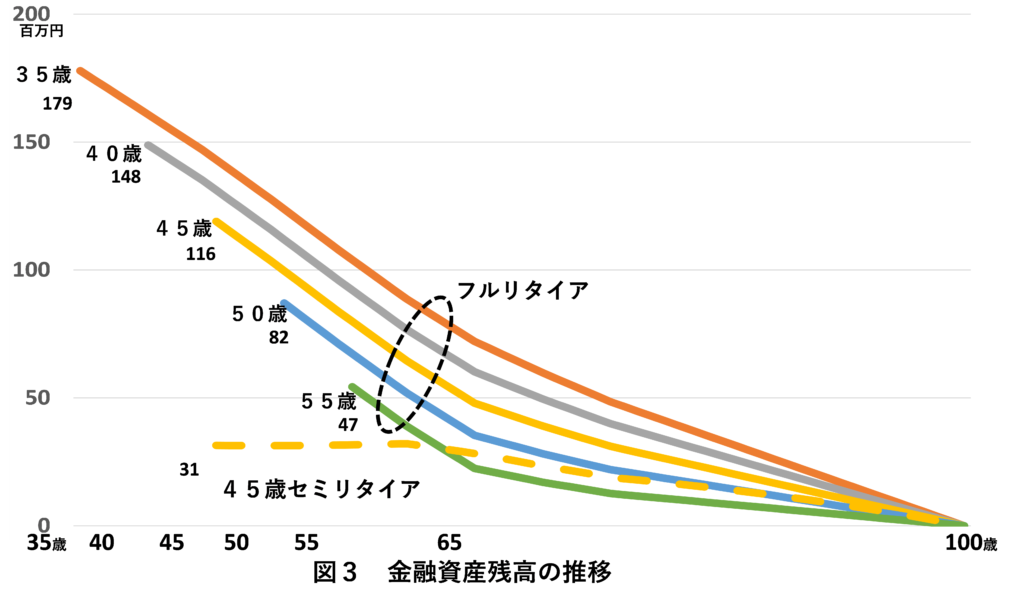

図3はフルリタイアで生活費の削減や退職後の資産運用を行わない場合の金融資産残高の推移です。45歳でセミリタイアし 退職後の資産運用を行う場合についても加えています。

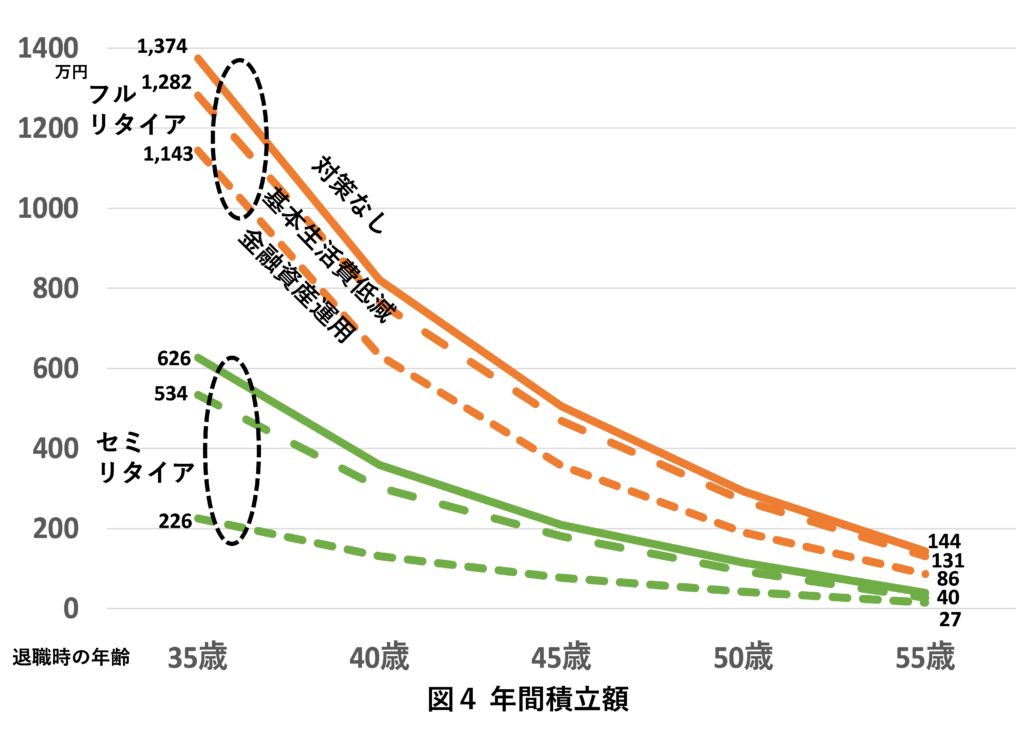

図4は、22歳で勤務を開始する条件で退職時に必要となる資金を確保するために必要な年間積立額をシミュレーションした結果です。

35歳でフルリタイアする場合、退職までの13年間で必要な年間積立額は1,374万円にもなります。34歳以下の世帯主の年間給与収入が460万円程(出所1のデータ)であることから、給与収入だけでは実現不可能な積立額となります。

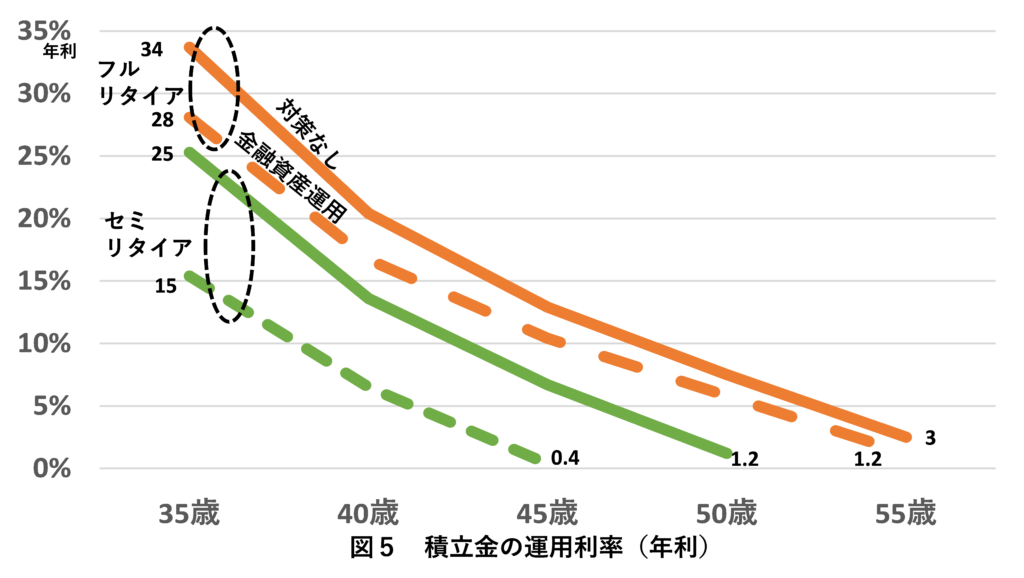

総務省の家計調査報告によれば給与収入(手取額)の2~3割を預貯金に回していますが、図5は給与収入(手取額)の2割程度に相当する100万円を退職時まで毎年積立し運用し運用した場合、退職時に必要な資金を確保するために必要となる運用利回りをシミュレーションした結果です。

35歳でフルリタイアする場合に必要となる1.8億円を勤務開始から退職までの13年間積立し運用により確保するために必要な運用利回りは年利で34%、セミリタイアの場合でも81百万円の資金確保に必要な運用利回りは年利25%で実現可能な数値ではありません。

退職時年齢が45歳の場合は、勤務開始から退職までの期間が23年間あるため、退職時に必要な金額を確保するために必要な年間リターンは、セミリタイアで退職時に資金を運用しながら取り崩す場合、必要となる積立金の運用利回りは年利で0.4%まで下がります。

今年4月から70歳までの雇用が企業の努力義務になるなど雇用の延長が進む中ですが、45歳以上を対象に早期・希望退職募集が高水準で推移しています。産業構造の転換により、一企業内で従来の経験や知識が生かすことが困難な状況も出てきている中、好むと好まざるとにかかわらず会社を早期に退職する事態が今後増えてゆくことが予想されます。

退職後の経済的な自立を実現するため早い段階から目的をもって貯蓄を行うことに加え資産運用の知識を身に着けておくことが増々重要になります。

45歳であれば、今までの会社を退職し新しい仕事に取り組む際の知力・体力にまだ余裕があることや退職後に自由時間の多い生活を送る事も資金的に可能になり45歳は人生100年時代の節目の年齢といえます。

CFP 岩船康則