最近のFP相談は50~60代の女性のおひとりさまが多いように感じます。

一人っ子で未婚のまま両親が他界し、全く1人になった。兄妹はいるが、姪や甥に負担はかけたくない。姉妹はいるがお互い疎遠であるなど。

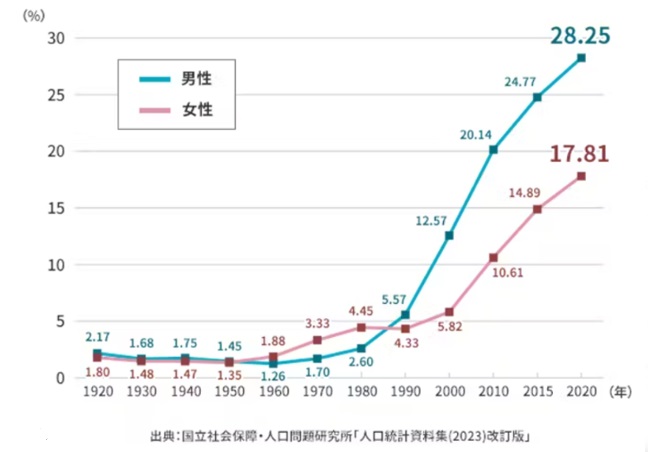

国立社会保障・人口問題研究所の「人口統計資料集(2023年)」によると、2020(令和2)年の「50歳時の未婚率」は男性が28.25%、女性が17.81%でした。前回調査と比べると、男性は約3.5ポイント、女性は約2.9ポイント上昇しています。

そしてこの折れ線グラフはさらに上昇していくと思われます。

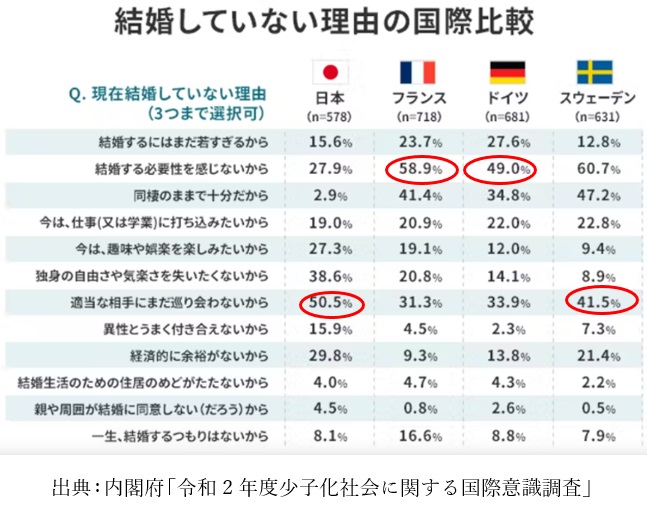

結婚していない理由の国際比較は、日本は「適当な相手にまだ巡り会わないから」が一番多く、婚外子が多いフランスやドイツでは「結婚をする必要性を感じないから」、お隣韓国では図にはありませんが、「資金不足」が全年齢層で最も多く、若者世帯のうち親と同居する未婚世帯が59.7%とのことです(2019年のパラサイト半地下の家族が思い起こされます)。世界的にも未婚の上昇率は上がっています。

さて、話を日本に戻しましょう。このブログでは現実的におひとりさまの不安を少しでも取り除くよう注意点をお話します。

【働き方】

働き手が自分しかいないため、年金を受け取るまで働き続ける必要があります。

女性の場合年収400万円で22歳から65歳まで働いたとしても65歳からの年金は厚生年金と基礎年金で174万円程度。退職金が見込めない場合、できるだけコツコツ貯蓄に励みましょう。iDeCoやNISAもおすすめです。

親の介護のための介護離職は絶対に避けましょう。介護休業制度を利用し、親の居住地域の地域包括支援センター、社会福祉協議会に相談し、親の資産・年金から介護プランを立てましょう。

決して自分の預貯金を取り崩すのは避けましょう。

【住まい】

高齢になると借りにくいということもあり、余裕があるなら駅近のマンションを購入しておけばいざとなったときに売却しやすく資産となります。また親と同居している家なき子(家を持たない子)は親が亡くなったとき「小規模宅地の特例」が使え、特定居住用宅地等は要件を満たことで330㎡までの部分が8割減で評価できます。

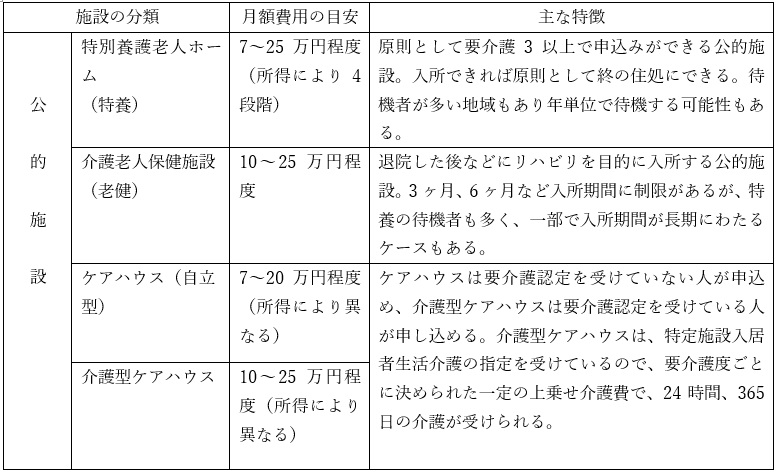

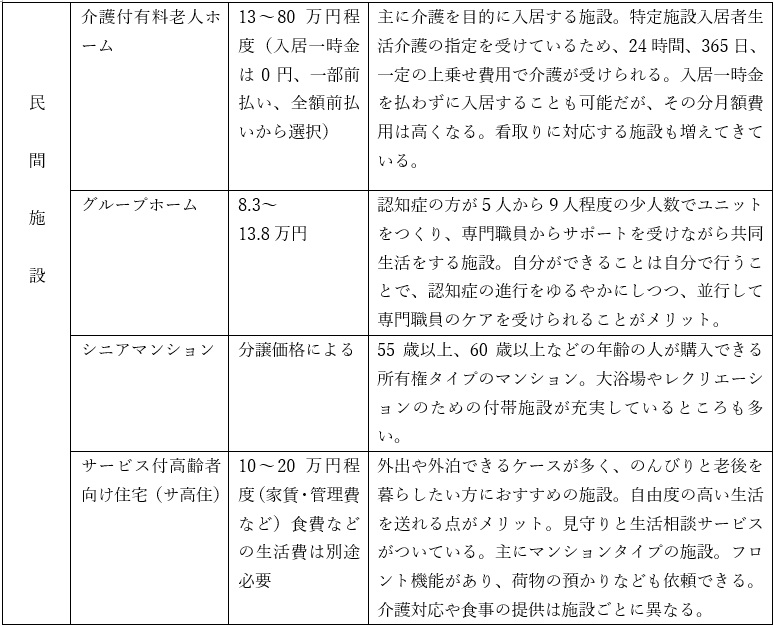

高齢者施設を探すのも自分。持っている資産で施設にいつまでいられるのか、どういう生活を送りたいのか、送られるのかの視点で決めましょう。

【年金の受け取り方】

厚生年金は65歳から受取り、基礎年金を繰り下げし受給額を増やす方法もあります。ただ何歳まで生きるかは誰にもわかりません。FP相談でキャッシュフロー表を作成することもおすすめです。

【病気・介護への備えと終活】

入院手続きでは身元保証人を家族にすることが多いですが、おひとりさまはそれを信託銀行のおひとりさま信託や、司法書士や行政書士法人の見守りサポートや財産管理サポートなど民間の「身元保証サービス」を利用するのも選択肢です。

認知症になったとき、葬儀、納骨、死後事務、クレジットカードの解約やPC、スマホなどデジタル遺品の削除など誰に依頼するか準備しておきましょう。金融資産の多寡にかかわらず、親族とのトラブルを避けるために遺言書は公正証書で作成しておくことをおすすめします。

民間の財産管理サポートを使うほど資金がないという方は、居住地域の市町村の社会福祉協議会に相談しましょう。

CFP 佐藤広子