「親が痴呆症などで判断能力が衰えると財産が凍結されて親の財産が使えなくなる!」

という記事を見ました。定期預金を解約できなくなったり、不動産を売却できなかったり。こうした困りごとを避けるため、新しい財産管理の方法として注目されているという「家族信託」について調べてみました。

≪時代背景≫

「日本は、先進国の中でも群を抜いて超高齢社会」

時代を遡ること、日本がはじめて「高齢化社会」となったのは1970年。そのわずか24年後の1994年には「高齢社会」、そしてついに2007年に高齢化率が21%を超え、「超高齢社会」に進んだことが話題となりました。

その後、日本の人口は、2010年の1億2,806万人以降、年々下降している一方で上昇を続けているのが高齢化率です。『平成28年版高齢社会白書』によると、2025年には総人口が1億2,066万人となり高齢化率が30.3%、2040年には総人口が1億728万人で高齢化率が 36.1%、2060年には総人口8,674万人で高齢化率は39.9%になると言われています。

高齢となるにしたがって発症リスクが高まると言われている認知症。OECDによれば、日本は、全人口における認知症有症率が2.33%と先進国35ヵ国中最も高い数値を示しているそうです。

*高齢化率:総人口に対して65歳以上の高齢者人口が占める割合。WHOや国連の定義によれば、高齢化率が7%を超えた社会を「高齢化社会」、14%を超えた社会を「高齢社会」、21%を超えた社会を「超高齢社会」という。

≪超高齢化社会における財産管理のリスク≫

超高齢化社会において財産管理には大きくリスクが2つあると言われていて、ひとつは、この認知症などにより判断能力の低下や喪失により、本人の資産を本人や家族が自由の動かせなくなる「資産凍結リスク」。

もう一つは、「長寿リスク」である。健康で長生きして「ピンピンコロリ」と天寿を全うできれば良いが、先の老後の生活・介護・医療資金がどれだけ必要になるか予測できない事態が多い。そのため、元気なうちに信頼できる家族に現有財産をオープンにし、自分の希望も伝え、家族皆で、老後の生活設計・財産管理をする仕組みを作ることで、結果として負担軽減につなげることができる。

「家族信託」はこれらのリスクに備えることの出来る財産管理の方法の選択肢の一つとして、注目されています。

≪家族信託とは≫

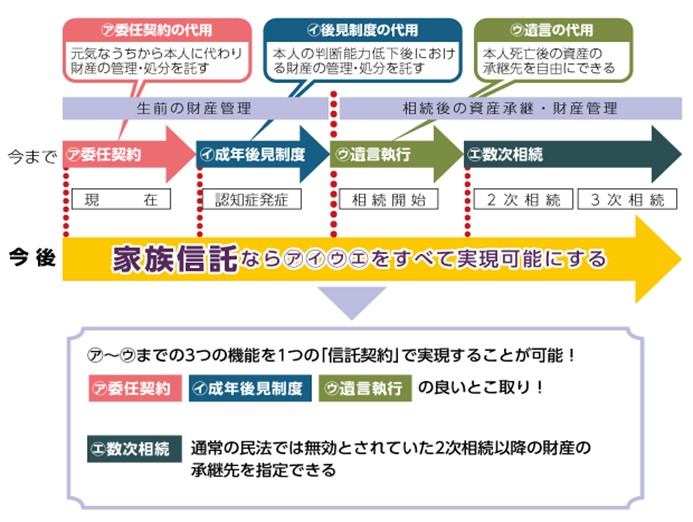

委託者自身の財産(不動産・現金・未上場株式)を、信頼できる家族(=受託者)に託し、誰か(=受益者)のために、特定の目的に従って、管理・処分してもらう財産管理の手法とあります。

[司法書士法人C-first HP http://c-first.jp/ より]

≪家族信託のメリット≫

① 親の体調、判断能力に左右されずに財産の管理・処分を行うことができる。

② 成年後見制度に代わる柔軟な財産管理が実現できる。

③ 遺言書の代わりの機能を持ち、引き続き受遺者の財産管理も可能となる。

④ 倒産隔離機能があるので万が一の場合の備えになる。

⑤ 財産承継の順位づけが可能となる。

⑥ 不動産の共有問題や将来の共有相続への紛争予防に活用できる。

⑦ 二次相続以降の承継先を指定できる。

[司法書士法人C-first HP http://c-first.jp/ より]

【家族信託のデメリット・注意点】

① 成年後見制度や遺言でないとできないこともある。

② 信託財産と信託財産以外からの損益通算、複数の信託財産間の損益通算不可.

③ 税務申告の手間が増す

④ 高い節税効果は期待できない。目的でなく「手段」という理解

⑤ 専門家のコンサルティング費用がかかる。信託設計をする際には、さまざまな法律や税制を考慮しながら、その家族の希望を叶えられる「オーダーメイド」の仕組みを作る必要があるので、専門知識が必要となる。報酬は専門家ごとに決められているが、信託財産の中に不動産がある場合、登録免許税などの実費を除いて、信託する財産の評価額の1%が目安になる。

⑥ 長期間に亘り当事者を拘束することもある。

【まずは、ここから】

家族信託について少しばかり調べてきましたが、

成年後見制度の欠点を補える制度としてメリットも多く超高齢化社会(⇒認知症への備え)で注目を浴びてきている制度ではあるが、デメリット(注意点)もあるし、契約手続きには、準備も結構な費用もかかります。

★親の財産が預貯金だけなら、

・通帳があるならキャッシュカードをつくる。

・解約が難しい定期預金は普通預金に換えておく。

・将来、入所しそうな施設の取引金融機関に口座を開設しておく。

・名義預金にしておく(親の為の使途であることを明らかにするために、出納帳をつける。相続時には相続財産として申告することを厳守する必要あり)

などの備えをしておくことで、親の介護、療養のための費用として親の財産を活かすことができる。

【家族信託を転ばぬ先の杖として検討!】

費用はかかっても、少し高次元の対策が必要という場合には、「家族信託」を

財産管理の方法の選択肢の一つとして、検討する価値はありそうです。

特に、下記に該当しそうな方は、早速準備を始めましょう。

・多くの資産を保有している資産家

・会社経営者

・収益不動産が資産の大半である人

・家族の中に保護しなければならない人(例えば障害のある人)がいる人

・複雑な相続関係が予測される人

・元気な内に資産の振り分けを決め未来への道筋をつけておきたい人

「本人の認知症が深刻になってからではこの制度は使えない!」です。

余談ですが、

2007年に信託法が改正され、一般の人でも信託が利用できるようになりました。

それまでは、信託銀行でないと信託は利用ができませんでした。

小泉内閣(H13~H18)の規制緩和の産物だそうです。

AFP 石黒 貴子