最近、個人型確定拠出年金(iDeCo)のセミナー講師を担当する機会が多くなりました。

セミナー資料を作成する中で、なぜ日本の年金制度では老後の生活費を賄えないかを疑問に思い、米国の年金制度と比較をしながらその理由を調べてみました。

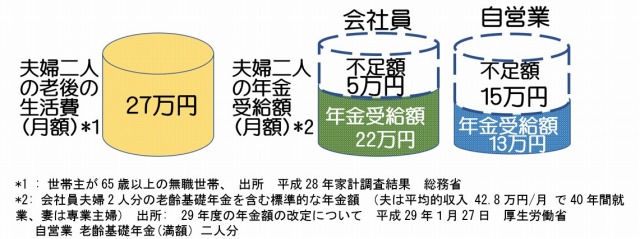

日本では、平均的な所得(月額42.8万円)の会社員が40年間厚生年金に加入した場合、専業主婦の妻の分と合わせた公的年金の受給額は月額22万円になります。それに対し、65歳以上の夫婦二人の無職世帯では、老後の生活費は27万円必要となり、毎月5万円不足する現状にあります。国民年金のみの自営業の場合は、生活費の不足額は、15万円にも達します。

図1老後の生活費と公的年金の受給額

公的年金の不足額を補うものとして、会社員の場合は各種企業年金、自営業の場合は厚生年金や企業年金に代わり国民年金基金等があり、加えて、個人型確定拠出年金(iDeCo)をはじめとする個人型私的年金があります。

米国の年金制度

退職後の収入は、日本の場合は公的年金が中心ですが、米国では公的年金に加え、企業年金と個人年金の三本脚で準備するのが一般的な考えです。日本と同様、公的年金は財政状況が悪化しています。また、企業年金も、企業の積立金不足回避のため確定給付型から、401(k)を中心とする確定拠出型への移行が進んでいます。

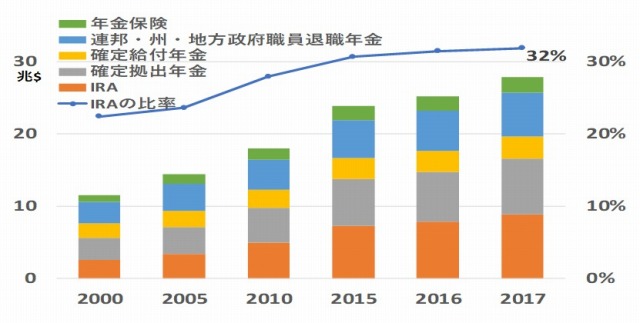

このような状況の中、被用者の他、自営業者も加入可能な個人型年金制度であるIRA(個人退職勘定)の資産残高が年々拡大し、2017年末には退職貯蓄全体に占める割合が32%にまで高まっています。

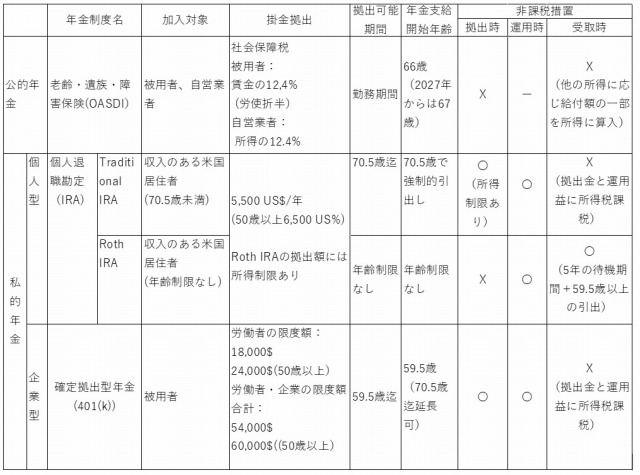

表1 米国の公的年金制度と私的年金制度(IRA及び401(k))の概要

出所:米国社会保障局、内国歳入庁

図2 米国の家計が保有する退職貯金

出所:米国投資信託協会(ICI)

日米の私的年金の資産構成の比較

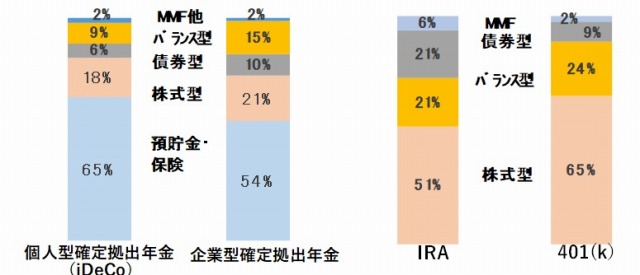

日本の企業型確定拠出年金及びiDeCoを、米国の401(k)及びIRAと比較すると、資産構成面で大きな違いがあることがわかります。

日本では、預貯金・保険等元本確保型やMMF等の安定性の高い金融商品の比率が6~7割を占めるのに対し、米国では、短期的な価格変動はあるものの長期的には老後の大きな資産形成が期待できる株式型やバランス型の投資信託の比率が7~9割を占めています。

加入者が運用商品の選択をしない場合に自動適用されるデフォルト商品は、401(k)では、株式を含む投資信託が設定されていますが、日本では、運用損失が発生した場合の責任を恐れる企業等の反対で、非元本確保型商品の投資信託をデフォルト商品にする改革は見送りとなっています。

図3 日米の私的年金の資産構成の比較

出所:運用管理機関連絡会(2017年3月末) 出所:米国投資信託協会(ICI)(2016年末)

米国で非元本確保型の投資信託が私的年金の年金資産の大部分を占めている理由の一つに、加入者が金融商品を選択する際に、投資顧問登録をするファイナンシャルプラナーを含め専門のファイナンシャルアドバイザーの助言を求めていることが挙げられます。

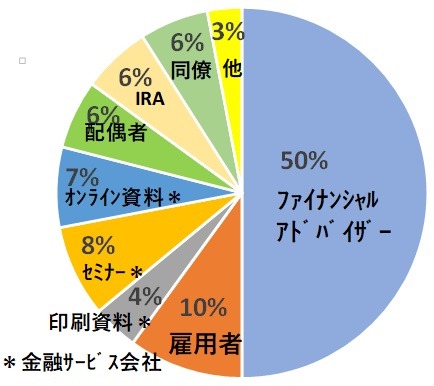

米国投資信託協会(ICI)が2016年に行った、企業年金をIRAに移管する際の判断に使用した主な情報入手先に関する調査によると、半数の人が、ファイナンシャルアドバイザーの助言を受けると回答しています。

図4 企業年金をIRAに移管する際の情報入手先に関する調査結果

出所:米国投資信託協会(ICI)

日米の年金支給額と支出額の比較

65歳以上の夫婦無職世帯について年金受給額と支出額について日米比較を行ってみると、

日本では年金収入に占める公的年金の割合が全国平均では9割を超えるのに対し、米国では公的年金(OASDI)の割合は半分程度で、残りは401(k)やIRA等私的年金が占めています。

また、日本では、年金収入では基本的な生活費を賄えず預貯金等の取り崩しが行われているのに対し、私的年金が充実している米国では、私的年金を有する世帯では年金収入が支出を上回る状況にあります。

図5 世帯主が65歳以上の世帯の年金受給額(年額)と支出に関する日米比較

出所:日本 国民生活基礎調査(厚生労働省)、家計調査報告(総務省) 平成28年

米国 米国社会保障局、労働統計局のデータ(中央値)2016年

日米の私的年金の普及に関する比較

日本も米国も公的年金制度は困難な財政状況が続いており、米国でも公的年金のみでは老後の生活費は賄えません。

老後の生活を安定的なものにするために、自助努力により私的年金を充実させることが求められていますが、私的年金の普及率を日米の人口対比で比較すると、個人型、企業型ともに米国が日本を大きく上回っています。私的年金の普及の違いが、日本では公的年金に私的年金を加えても老後の生活費を賄えない大きな理由となっています。

図6 私的年金普及に関する日米比較

出所:日本 厚生労働省(平成30年)、企業年金連合会(平成29年) 米国 従業員給付保障局(2015年)

米国で、私的年金制度が普及している理由として、掛金拠出額や加入対象者の拡大、転職・退職時のIRAへの年金資産移換時の課税繰延べなどの年金制度面の拡充のほかに、90年代以降の株価上昇による年金資産価値の上昇が年金加入へのインセンティブとなったことが挙げられます。

日本でも少子高齢化により公的年金制度の財政状況が悪化する中、自助努力により私的年金を充実させ老後の生活資金を確保することが求められています。

厚生労働者の「平成26年就業形態の多様化に関する総合実態調査」によれば、企業年金の加入率は正社員で約3割、正社員以外の労働者では5%に留まるなど低い水準にあり、加入者数も、適格退職年金の廃止、厚生年金基金の解散等により、減少傾向にあります。

このような状況の中で、老後の生活を支える資金として、加入対象者が広く税制優遇措置も充実しているiDeCoの重要性が高まっていますが、人口対比の普及率は米国のIRAと比較しiDeCoは1/5程度の水準にあります。また、年金資産の構成についても、前述した通り、IRAでは高い運用成果が期待できる株式型やバランス型の投資信託の割合が7割以上であるのに対し、iDeCoでは預貯金・保険など運用利率の低い元本確保型が6割以上を占めています。

iDeCoの普及のためには、拠出限度額の引上げや拠出可能期間の延長など制度面の拡充に加え、金融投資教育が重要になります。

個々の加入者の年金資産を増やしてゆくためには、米国のIRAのように、掛金を株式の比率が高い投資信託で運用することが必要になります。家計の金融資産の内、預貯金の割合が半分以上の日本で、加入者の投資に対する意識を変えてゆくのは容易なことではありませんが、個人毎に異なるライフプランに基づき、老後に必要な年金資産の額、それに必要な掛金額や金融商品の運用方法を中立的な立場から助言可能なFPの加入者投資意識の変革に対する役割は大きいと言えます。

CFP 岩船康則