12 月14 日の表記 大綱の発表を受けて15日の各新聞はその概要を伝えている。

主な改正点はたばこ税の増税で2,400億円等個人への負担増等差引2 ,800億円の増税となるとのことだ。

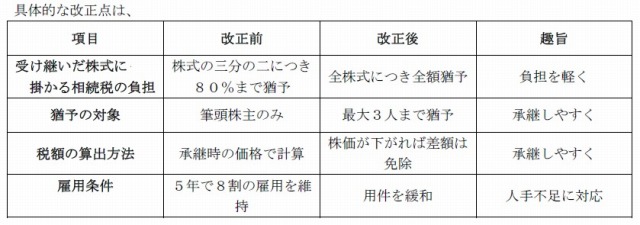

私が注目したのは企業税制の内、「事業承継を促進するため、2018 年4月から10年間の期間限定で全株式の相続税を全額猶予」することが決定したという項目である。

相続税 については数年前の改正で基礎控除が減額されたこともあり、その実質納税対象者はそれ以前の約4% から約8% に高まり、地価の高い東京圏では10% を超えるとの指摘もある。

このため資産家や親から土地等の資産を受け継いだ人々は相続税・相続税・納税対策が必要となり、様々な対策を謳うセミナー が開かれている。 このような状況の中で、主に事業を展開する中小企業が対象とはいえ “実質的に相続税の支払いが100% 猶予される”事は注目に値すると思われる。

ただ、 よく内容を見るとその実情は簡単ではなさそうだ。現状、経営者が60才以上で後継者のいない中小企業や小規模事業者は全国で127万社に上り、日本企業全体の約3割を占めるとされている。地域経済を支えているこの企業 群の後継者 がいないためにもしそのまま「 廃業」してしまったら地域経済 は衰退 し、ひいては日本経済の活性化されなくなってしまう。

今回の改正は後継者の相続時の負担を猶予し、“代替わり”を促 するためのものと言える。

各項をみてもその優遇ぶりは細かく配慮されている。 株式の保有形態は1人だけというのは少なく実態は複数人が株主であるので、 最大3人まで猶予の対象が広がればその恩恵は広がる。

税額の計算にあたっても改正後は引き継いだ後に廃業した場合は廃業時の評価額で相続額を決められることとなる。 事業を廃業するような場合、その企業の株式価値 は相当低いと推測 される

ので後継者にとって負担は相当軽くなるはずだ。

以上今回の事業承継税制の改正を見てきたが、世の中には相続税の負担に苦しむ人やその節税対策の為に日夜あれこれと情報を仕入れ、どの対策が有効等のセミナー通いに明け暮れている人々もいる。 どこかの国のように大統領が相続税は廃止と言い出せばパラダイムシフトが起きてしまう 。

2017.12.16 CFP 重田 勉