旧聞に属する話となってしまいましたが、2016年3月に、Google DeepMind社が開発した囲碁用人工知能のAlphaGoが、世界トップクラスの韓国のプロ棋士と対戦し4勝1敗で圧勝したニュースを覚えてられる方も多いと思います。また、将棋の世界でも、2012年から開催されているコンピュータとプロ棋士が対戦する「電王戦」で、2016年の第1期はコンピュータ・ソフトのPONANZAが山崎隆之八段に勝利しています。

金融の分野でも、FinTechの名のもと、人工知能(AI)の技術をはじめ進化したIT技術を活用した新しい金融サービスが開始されています。その中で、2000年代後半から米国で始まり、日本でも2015年半ばからベンチャー企業や大手金融機関の参入が相次ぐロボ・アドバイザー・サービスについて、FPの行う資産運用に関する一般的な助言業務との関連で考えてみたいと思います。

ロボ・アドバイザー・サービスとは、ウェブ上で利用者が年齢、収入、投資経験、金融資産残高、リスク選好度等の質問に回答することで、利用者のリスク許容度を判定し運用方針を決めるセルフ・プロファイリングと、運用方針に沿ったポートフォリオを決定しその後のリバランスを自動的に行ってゆくオンライン型の投資一任サービスです。投資一任型の他にリスク許容度の判定とそれに基づくポートフォリオの提案のみを行う投資アドバイス型もあります。いずれも、ポートフォリオには、ETFやインデックス型投資信託など低コストの商品が提案されるため運用に係るコストが低いのが特徴です。

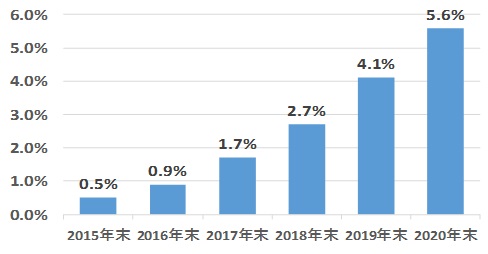

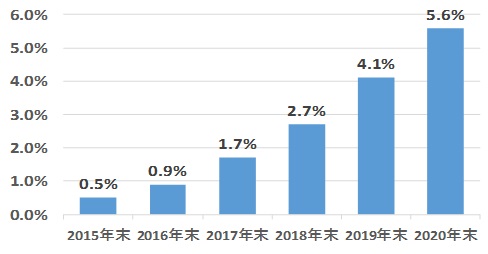

ロボ・アドバイザー・サービスで先行する米国では、全投資資産に占めるロボ・アドバイザー・サービス経由の投資資産の比率は2015年末の0.5%が2020年末には10倍以上の5.6%に急速に拡大すると予測されています。

図1米国におけるロボ・アドバイザー・サービスを使用した投資比率の予測

(A・T・カーニーによるシミュレーション結果)

2016年8月3日の日経新聞夕刊の記事によれば、日本でもロボ・アドバイザー・サービスはネットを通じて低コストの投資信託に興味はあるがその組み合わせに自信がない若い年齢層への使用の広がりや、30~40代の資産形成層への投資信託販売の武器として地方銀行にも導入が拡大しています。2016年7月現在で、投資一任型サービスはベンチャー企業を含め4社が、投資アドバイス型サービスは大手金融機関を中心に5社が開始しています。

これらの投資一任型サービスは、既存の大手金融機関によるファンドラップ(2~3%程度の運用に係る手数料、最低契約金額300万円以上等)と比較し、投資対象をETFやインデックスファンドに限定することで運用に係る手数料を1%程度に下げ、非富裕層への浸透を図っています。投資アドバイス型は、リスク許容度の判定及びサービスを提供する金融機関が扱う投資信託等の商品を含めたポートフォリオの提案が無料で行われます。

| サービス形態 |

名称 |

提供機関 |

サービス開始 |

運用手数料(税抜 ) |

最小投資金額 |

URL |

| 投資一任型 |

8Now! |

エイト証券 |

2015年5月26日 |

0.88% |

88米ドル |

https://www.8securities.co.jp/8Now/jp/8Now.php |

| THEO |

お金のデザイン |

2016年2月16日 |

1.00% |

10万円 |

https://theo.blue/?utm_source=google&utm_medium=cpc&utm_campaign=google |

| 楽ラップ |

楽天証券 |

2016年7月2日 |

~0.99%(税込) |

10万円 |

https://wrap.rakuten-sec.co.jp/ |

| Wealthnavi |

ウェルスナビ |

2016年7月13日 |

1.00% |

100万円 |

https://www.wealthnavi.com/ |

投資

アドバイス型 |

answer |

マネックス証券 |

2015年1月8日 |

|

|

http://answer.monex.co.jp/ |

| SMART FOLIO |

みずほ銀行 |

2015年10月30日 |

|

|

http://apl.morningstar.co.jp/webasp/mizuho-bk/simu/ |

| ポートスター |

三菱UFJ国際投信 |

2016年3月31日 |

|

|

https://portstar.mukam.jp/mumss |

| FundsRobo |

野村アセットマネジメント |

2016年4月28日 |

|

|

http://indexfund.nomura-am.co.jp/ |

| FUND ME |

カブドットコム証券 |

2016年5月31日 |

|

|

http://kabu.com/company/lp/lp41.html |

表1 日本におけるロボ・アドバイザー・サービス(2016年7月現在)の状況

出所:ロボ・アドバイザー・サービスを提供する金融機関のホームページ等

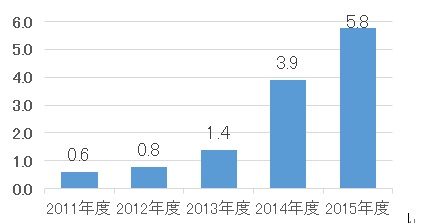

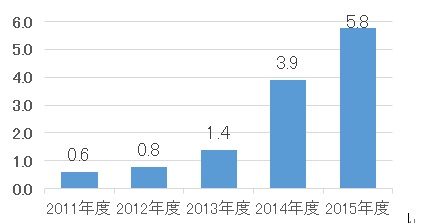

日本における大手金融機関による投資一任サービス(大半が投資信託を投資対象とするファンドラップ)は、金融機関のビジネスモデルが従来の販売手数料から残高ベースの運用手数料やパフォーマンスを重視する流れに変わるなか、運用に時間を費やせない顧客のニーズをとらえ、契約金額は2013年度以降急速に増え、2015年度末(2016年3月末)で5.8兆円となり、資金の流入が続いています。利用者は団塊世代など高齢者世帯に偏っており、今後、団塊世代から教育資金や住宅資金等の資金ニーズを持つ団塊ジュニア世代への資産移行が起きる可能性もあるなか、若い世代への浸透が課題です。

図2 日本における投資一任型口座(ラップ口座)の契約金額(兆円)

出所:日本投資顧問業協会

日本FP協会の平成20年2月に行った調査によりますと、FPを利用したことのある比率は日本では7.5%に留まっており、米国の44%に比較し大幅に低い数値となっています。また、FPから助言を受けたい分野も「保険の見直し」が約60%で最も高く「金融資産運用」は低い比率に留まっています。ロボ・アドバイザー・サービスが、子供のころからインターネットやパソコンのある生活環境に育った若い世代に浸透することで資産運用への関心が高まり、ロボ・アドバイザーによる資産運用の内容に飽き足らない層がFPを利用する切っ掛けになることが期待されます。尚、 ロボ・アドバイザー・サービス出現による、FPの資産運用に関する一般的な助言業務への影響が懸念されていますが、2015年にWells Fargo(米国の大手金融機関)が行った米国の投資家のロボ・アドバイザー使用に関する調査によれば、資産運用に際し、投資家の65%がロボ・アドバイザーの使用はFPの支援の下で行うと回答しており、ロボ・アドバイザーのみの使用は6%にすぎません。金融の世界でもロボ・アドバイザー・サービスをはじめにIT技術の活用が急速に進んでおり、デジタル・ネイテイブの若い世代を含めITリタラシーの高い層が今後も増えてゆくことが予測され、FPもネットワーク型のツールの活用を含めIT技術への対応力を強化する必要があります。対応力強化の一助として日本でもeMoney Adviser (https://www.emoneyadvisor.com/) 等ウェブ対応のFP用業務ツールの普及が望まれます。

CFP 岩船康則